TIEBREAKER RULE, 재입국허가서와 시민권 신청에 미치는 영향은?

2024.01.30

Tiebreaker Rule이란 예를 들어, 한국과 미국 모두에 세법상 거주자로 인정되는 세법상 이중 거주자가Form8833(Treaty-Based Return Position Disclosure Under Section 6114 or 7701(b))을 통해 한국 세법 거주자(한국 소득법 Section1의 2①에 따른, 국내에 주소를 두거나 183일 이상의 거소를 둔 개인)로’만’ 해당되게 하여 한국에만 세금을 납부하고, 미국 세법상 거주자에서는 특정 과세연도에서 자발적으로 벗어나게 하여, 미국에는 세금을 납부하지 않게 하는 제도입니다.

즉, 한국에서 벌어들인 소득에 대해 미국에서는 과세를 하지 못하게끔 할 수 있는 방법 중 하나입니다.

FTC를 통해 외국납부세액공제를 적용한 이후에도, 특정 국외원천소득(한국에서의 소득)에 대해 미국에 추가로 납부해야 하는 세금이 굉장히 큰 금액이라면, 위와 같은 Tiebreaker Rule을 통해 세법상 이중거주자에서 벗어나게 되어 납세 부담을 경감시킬 수 있는 제도입니다.

하지만, Tiebreaker Rule 선택은 매우 신중하게 선택하셔야 합니다.

그 이유는,

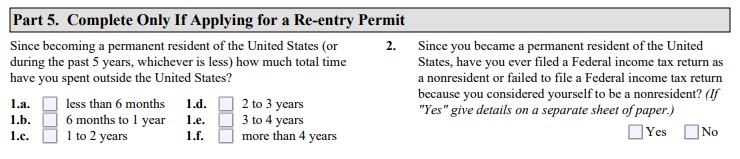

① 재입국허가서(Re-entry Permit) 신청서 양식인 I-131의 Part5에서 Tiebreaker Rule 신청 여부에 대해 묻는 항목이 있고, 미국 이민법과 미국 세법은 별개의 영역이지만 미국 이민법에서는 미국 세법의 준수 여부가 매우 중요한 잣대로 간접적으로 적용되기 때문입니다.

따라서, I-131 Part 5의 2번 항목에 대해, ▣Yes에 해당 될 경우, I-131의 Re-Entry Permit 신청은 Denied가 될 가능성이 매우 커집니다.

② EXIT TAX에 적용이 됩니다. 미국 세법상 거주자 신분을 포기한다는 것은 사실상, 영주권을 유지할 의지가 없다는 것으로 비춰집니다. 미국 EXIT TAX는 영주권자가 전세계에 보유하고 있는 자산을 매각하는 것으로 여겨 양도세를 부과하는 것입니다.

8-Year Abandonment Rule에 따라, 과거 15년중 최소한 8년 이상 영주권자(Green Card Holder)일 경우 해당이 되기 때문에, 예로 영주권을 보유했던 기간이 10년인 영주권자는 Tiebreaker Rule 선택 시, EXIT TAX를 납부하게 됩니다.

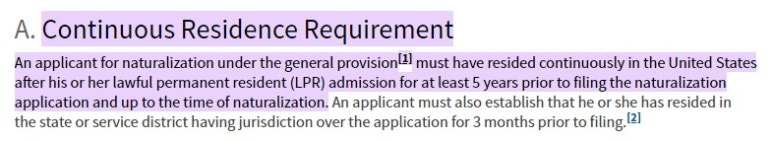

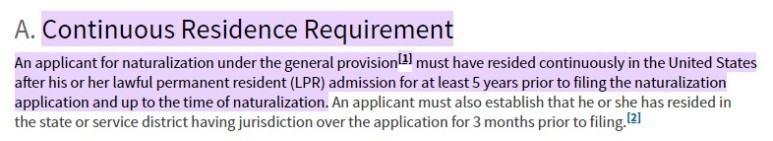

③ 미국 시민권 신청의 딜레이가 생길 수 있습니다.

이처럼, Tiebreaker Rule을 선택하면 미국에 대한 납세 부담은 매우 경감되지만, 이슈가 될 수 있는 위의 ①~③들의 문제가 존재합니다. 따라서 충분히 심사숙고를 한 뒤, Tiebreaker Rule로 인하여 미래에 역효과가 생기진 않을지, 단점은 없는지 등 종합적인 판단 하에 선택하시는 것이 좋습니다.